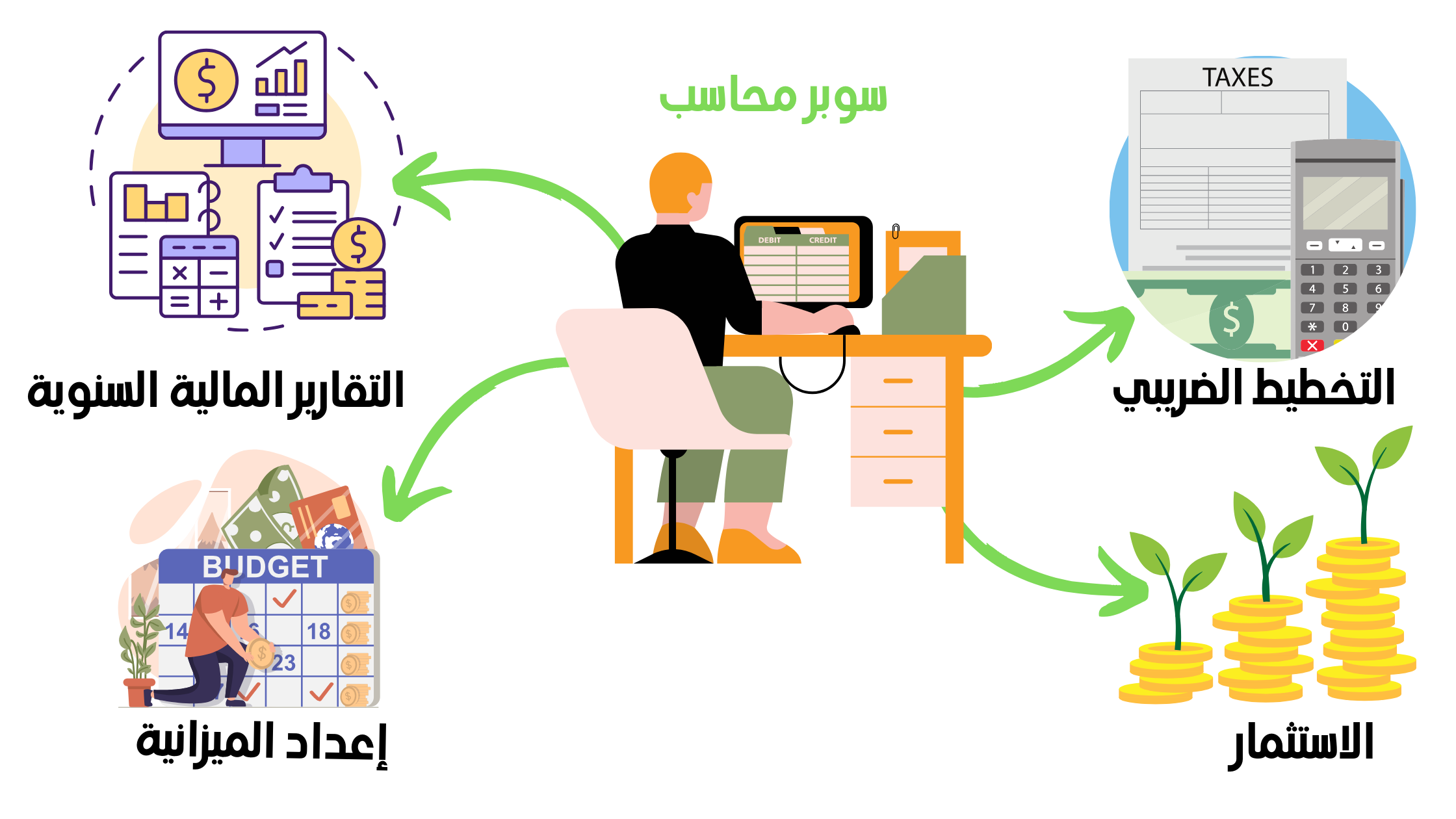

4 أمور تشغل بال أصحاب الأعمال في نهاية العام

نهاية العام هي أكثر من مجرد نقطة نهاية في التقويم؛ إنها فرصة ذهبية لأصحاب الأعمال لإعادة تقييم مسارهم، وتحديد الاتجاهات المستقبلية، والاستعداد لتحديات العام الجديد. تشير الدراسات إلى أن غالبية أصحاب الأعمال يدركون أهمية هذه الفترة الحاسمة، إذ يعكفون خلالها على تقييم أداء أعمالهم بشكل معمق، وتخطيط استراتيجياتها المستقبلية. ففي ظل التغيرات الاقتصادية المتسارعة والتنافسية الشديدة، أصبح التخطيط المالي الدقيق أكثر أهمية من أي وقت مضى. تتضمن هذه العملية مجموعة من المهام الحيوية، من إعداد التقارير المالية الشاملة، إلى التخطيط الاستباقي للالتزامات الضريبية، وإعداد ميزانيات واقعية، وصولاً إلى استكشاف فرص الاستثمار الواعدة. في هذا المقال، نستعرض هذه الجوانب بالتفصيل، ونقدم مجموعة من النصائح العملية التي تساعد أصحاب الأعمال على اتخاذ قرارات مالية مستنيرة، وتحقيق النمو المستدام لأعمالهم.

1. إعداد التقارير المالية السنوية

التقارير المالية السنوية: لغة الأعمال التي تكشف الحقيقة

تعتبر التقارير المالية السنوية بمثابة لغة عالمية للأعمال، حيث تقدم صورة واضحة وشاملة عن أداء الشركة خلال العام. إنها بوصلة توجه المستثمرين، الدائنين، والمساهمين، وتساعدهم على اتخاذ قرارات استثمارية مستنيرة. كما أنها أداة قوية لإدارة الأعمال الداخلية، حيث تمكن الإدارة من تقييم الأداء، وتحديد نقاط القوة والضعف، واتخاذ قرارات استراتيجية مستقبلية.

أهمية إعداد التقارير المالية السنوية:

- الشفافية والمساءلة: تكشف التقارير المالية عن الوضع المالي الحقيقي للشركة، مما يعزز الثقة بين الشركة ومساهميها وجمهورها.

- اتخاذ القرارات: تعتبر التقارير المالية أساسًا لاتخاذ القرارات الاستثمارية، والتمويلية، والتشغيلية.

- تقييم الأداء: تساعد في تقييم أداء الشركة مقارنة بالأعوام السابقة والأهداف المحددة.

- جذب الاستثمارات: تجذب التقارير المالية الجيدة المستثمرين وتساعد على تأمين التمويل اللازم للتوسع.

- الامتثال للقوانين واللوائح: يجب على الشركات إعداد التقارير المالية وفقًا للمعايير المحاسبية المقبولة عموماً واللوائح التنظيمية.

-

أسباب الأهمية:

- المساهمين: فهم كيفية استثمار أموالهم وكيفية تحقيق الشركة لأرباح.

- الدائنين: تقييم قدرة الشركة على سداد الديون.

- الإدارة: تقييم الأداء واتخاذ قرارات مستقبلية.

- السلطات الضريبية: التأكد من دفع الضرائب المستحقة.

-

المكونات بالتفصيل:

- قائمة الدخل: تفصيل الإيرادات من مبيعات وخدمات، والمصروفات التشغيلية، والمصروفات المالية، والأرباح والخسائر غير التشغيلية، والضرائب، وصافي الربح أو الخسارة.

- قائمة المركز المالي: تفصيل الأصول المتداولة (مثل النقد، المخزون) وغير المتداولة (مثل الأراضي والمباني)، والخصوم المتداولة (مثل الدائنين التجاريين) وغير المتداولة (مثل القروض طويلة الأجل)، ورأس المال.

- قائمة التدفقات النقدية: تفصيل مصادر النقد (مثل المبيعات، القروض) واستخداماته (مثل شراء أصول، سداد الديون) سواء من الأنشطة التشغيلية أو الاستثمارية أو التمويلية.

-

أمثلة على بنود التقارير:

- قائمة الدخل: إيرادات المبيعات، تكلفة البضاعة المباعة، مصروفات الرواتب والأجور، مصروفات الإيجار، فوائد القروض، أرباح بيع أصول ثابتة.

- قائمة المركز المالي: النقد في البنك، الحسابات المستحقة القبض، المخزون، الأراضي والمباني، الآلات والمعدات، الدائنين التجاريين، القروض طويلة الأجل، رأس المال المساهم.

- قائمة التدفقات النقدية: التدفقات النقدية من الأنشطة التشغيلية (مثل صافي الربح، تغييرات في حسابات العملاء والموردين)، التدفقات النقدية من الأنشطة الاستثمارية (مثل شراء أصول ثابتة)، التدفقات النقدية من الأنشطة التمويلية (مثل الحصول على قروض، سداد الأرباح).

2. التخطيط الضريبي

التخطيط الضريبي: فن تحويل الالتزامات إلى فرص

يعتبر التخطيط الضريبي أحد أهم الأدوات التي يمكن لأصحاب الأعمال والشركات الاستفادة منها لتحقيق أهدافهم المالية. فهو لا يقتصر على مجرد دفع أقل ضرائب ممكنة، بل يتعدى ذلك إلى استغلال الإطار القانوني الضريبي لتحقيق أقصى استفادة من الأرباح وتقليل المخاطر الضريبية.

أهمية التخطيط الضريبي:

- تقليل الالتزامات الضريبية المشروعة: يساعد التخطيط الضريبي على تقليل الالتزامات الضريبية بشكل قانوني، مما يزيد من الأرباح المتاحة للشركة.

- تحسين التدفقات النقدية: يمكن للتخطيط الضريبي الجيد أن يحسن تدفقات النقدية للشركة من خلال تأجيل أو تقليل دفعات الضرائب.

- تحقيق الاستقرار المالي: يساعد التخطيط الضريبي على تحقيق الاستقرار المالي للشركة من خلال تجنب المفاجآت الضريبية غير المتوقعة.

- اتخاذ قرارات استثمارية أفضل: يوفر التخطيط الضريبي معلومات قيمة تساعد على اتخاذ قرارات استثمارية أكثر استنارة.

- الامتثال للقوانين الضريبية: يضمن التخطيط الضريبي الامتثال للقوانين واللوائح الضريبية، مما يحمي الشركة من العقوبات القانونية.

-

أهداف التخطيط الضريبي:

- التقليل القانوني للضرائب: الاستفادة من الإعفاءات والخصومات المتاحة.

- التخطيط للمستقبل: التخطيط للتقاعد، للأطفال، والإرث.

- الاستثمار الأمثل: توجيه الأموال نحو الاستثمارات التي تحقق أفضل عائد بعد الضريبة.

-

أمثلة على استراتيجيات التخطيط الضريبي:

- الاستفادة من الإعفاءات والخصومات: مثل الخصومات على الرهن العقاري، وتكاليف التعليم، والتبرعات الخيرية.

- توزيع الدخل: توزيع الدخل بين أفراد الأسرة لتحقيق أدنى معدل ضريبي إجمالي.

- الاستثمار في الحسابات التقاعدية: الاستفادة من الإعفاءات الضريبية على الودائع في الحسابات التقاعدية.

-

أهمية استشارة الخبراء:

- المحاسبون الضريبيين: تقديم المشورة حول كيفية تقليل الالتزامات الضريبية بشكل قانوني.

- المستشارون الماليون: مساعدة في وضع خطط مالية شاملة تتضمن التخطيط الضريبي.

3. الميزانية

الميزانية هي بوصلتك المالية التي ترشدك إلى تحقيق أهدافك.

هي خطة مفصلة تدير دخلك ونفقاتك، مما يساعدك على تحقيق الاستقرار المالي وتجنب الديون. تخيلها كخريطة تفصيلية لرحلة مالية، تحدد فيها وجهتك المطلوبة، وتخطيط المسار الذي ستسلكه، والعقبات التي قد تواجهها.

لماذا تحتاج إلى ميزانية؟

- السيطرة على مالك: تساعدك الميزانية على فهم إلى أين تذهب أموالك، مما يمنحك القدرة على التحكم في إنفاقك.

- تحقيق أهدافك: سواء كنت ترغب في شراء أصول، آلات، منزل، أو السفر، أو التقاعد المبكر، فإن الميزانية هي أداة أساسية لتحقيق هذه الأهداف.

- تجنب الديون: تساعدك الميزانية على تجنب الديون من خلال التخطيط لنفقاتك وتخصيص مبلغ معين لسداد الديون القائمة.

- الاستعداد للطوارئ: من خلال تخصيص جزء من دخلك لإنشاء صندوق طوارئ، تكون مستعدًا لمواجهة النفقات غير المتوقعة.

- الاستثمار في المستقبل: تساعدك الميزانية على تخصيص جزء من دخلك للاستثمار، مما يساعدك على تحقيق النمو المالي على المدى الطويل.

-

أنواع الميزانيات:

- الميزانية الشخصية: تتعلق بإدارة الدخل والنفقات للأفراد والأسر.

- الميزانية التشغيلية: تتعلق بتكاليف تشغيل الأعمال اليومية للشركة.

- الميزانية الرأسمالية: تتعلق بالاستثمارات في الأصول الثابتة.

-

مراحل إعداد الميزانية:

- تحديد الأهداف: تحديد الأهداف المالية قصيرة وطويلة الأجل.

- تقدير الإيرادات: تقدير الدخل المتوقع من جميع المصادر.

- تقدير النفقات: تقدير النفقات الثابتة والمتغيرة.

- المقارنة والتحليل: مقارنة الميزانية الفعلية بالميزانية المتوقعة وتحليل أي انحرافات.

-

أدوات مساعدة في إعداد الميزانية:

- جداول البيانات: مثل Excel.

- تطبيقات الهاتف المحمول: تتيح تتبع النفقات وإدارة الميزانية بسهولة.

4. الاستثمار

الاستثمار هو رحلة لتكثير الأموال وتحقيق أهداف مالية طويلة الأجل.

عندما تستثمر، تقوم بتخصيص جزء من أموالك الحالية لشراء أصول أو مشاريع، مع توقع أن تزيد قيمتها بمرور الوقت أو تولد دخلًا إضافيًا. تخيلها بذرة تزرعها في الأرض، برعاية جيدة سوف تنمو وتزدهر وتؤتي ثمارها.

لماذا نستثمر؟

- التغلب على التضخم: تآكل القوة الشرائية للنقود بمرور الوقت بسبب التضخم، والاستثمار هو وسيلة للحفاظ على قيمة أموالك وزيادتها.

- بناء الثروة: الاستثمار هو أحد أهم الطرق لبناء الثروة وتحقيق الاستقلال المالي على المدى الطويل.

- تحقيق أهداف مالية: سواء كنت تخطط لشراء منزل، أو التقاعد المبكر، أو تمويل تعليم أطفالك، فإن الاستثمار يمكن أن يساعدك في تحقيق هذه الأهداف.

- تنويع المحفظة: توزيع الاستثمارات على مختلف الأصول يساعد على تقليل المخاطر وتحقيق عوائد أفضل على المدى الطويل.

-

أهداف الاستثمار:

- النمو: تحقيق عوائد طويلة الأجل على الاستثمارات.

- الدخل: الحصول على دخل منتظم من الاستثمارات.

- الحماية من التضخم: الحفاظ على القوة الشرائية للأموال.

-

أنواع الاستثمارات بالتفصيل:

- الأسهم: تمثل ملكية في شركة وتحقق أرباحًا من خلال الأرباح وتوزيعات الأرباح.

- السندات: عبارة عن قروض تقدمها للشركات أو الحكومات وتحصل على فوائد منتظمة.

- الصناديق الاستثمارية: تجمع أموال مستثمرين متعددين وتستثمرها في مجموعة متنوعة من الأصول.

- العقارات: الاستثمار في العقارات السكنية أو التجارية لتحقيق عوائد من الإيجارات وزيادة قيمة العقار.

- الذهب والمعادن الثمينة: تستخدم كأصول آمنة للحفاظ على القيمة خلال فترات التضخم والتقلبات الاقتصادية.

-

العوامل المؤثرة في الاستثمار:

- التحمل للمخاطرة: قدرة المستثمر على تحمل المخاطر المرتبطة بالاستثمار.

- الأفق الزمني للاستثمار: الفترة الزمنية التي يخطط المستثمر للاحتفاظ بالاستثمار.

- الأهداف المالية: الأهداف التي يسعى المستثمر لتحقيقها من خلال الاستثمار.

في النهاية، لا يكفي مجرد فهم أهمية هذه العناصر، بل يجب ترجمة هذا الفهم إلى إجراءات عملية. التخطيط المالي، خاصة للأعمال المعقدة، قد يتطلب خبرة متخصصة. الاستعانة بمحاسب أو مستشار مالي يمكن أن يوفر لك الوقت والجهد، ويضمن اتخاذ القرارات الصحيحة. من خلال تخصيص الوقت والجهد اللازمين لإعداد التقارير المالية، والتخطيط الضريبي، وإدارة الميزانية، والاستثمار بحكمة، مع الاستعانة بالخبراء عند الحاجة، يمكن لأي صاحب عمل تحقيق النجاح المالي الذي يستحقه.

اترك تعليقاً